概要及推荐理由

权易汇

临近主干道 临近公交站 临近地铁 全资 办公 市中心 成熟期 物业买卖 绝对控股 股权 金融中心

一、交易条件

转让底价171644.417382万元,一次性付款,保证金10000万元。

二、公司简介

企业名称:上海环通建设开发有限公司

注册地(地址):上海市浦东新区东方路3698号223室

法定代表人:陈栋

企业类型:有限责任公司(内资)

成立时间:2005-12-02

注册资本:60,000.000000万元

注册资本币种:人民币

经济类型:国有控股企业

经营规模:大型

统一社会信用代码或组织机构代码:91310115783600925F

经营范围:实业投资,资产管理,房地产开发经营,物业管理,投资咨询,商务咨询,会务服务,设计、制作、发布、代理各类广告。【依法须经批准的项目,经相关部门批准后方可开展经营活动】

是否涉及职工安置:是

职工人数:11

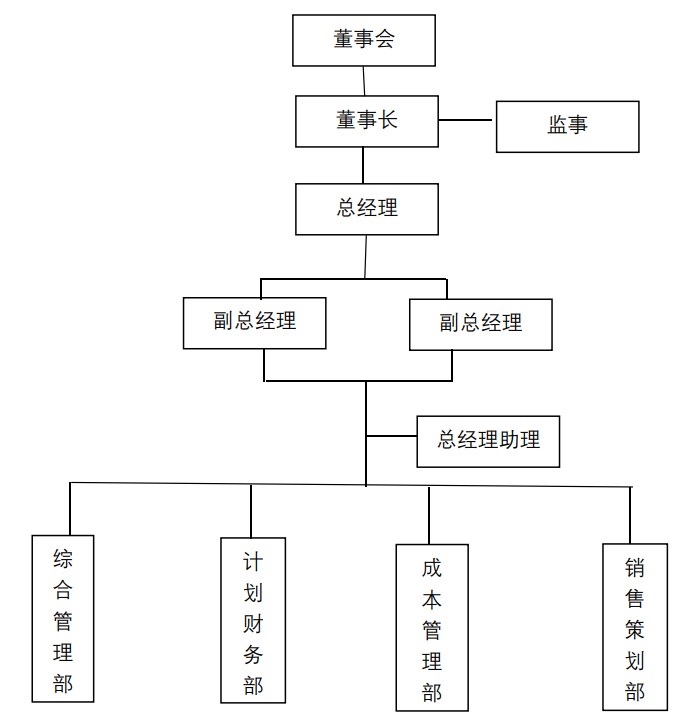

三、组织机构图

四、发展历程

2005年11月由上海环江投资开发有限公司与上海申通地铁资产经营管理有限公司共同出资组建,注册资金为人民币 5000 万元。

2011年9月公司股东方由上海环江投资开发有限公司变更为上海市申江两岸开发建设投资(集团)有限公司,并增加注册资金为人民币 60000 万元。

2018年1月将股东方上海市申江两岸开发建设投资(集团)有限公司变更为上海地产(集团)有限公司。

五、环通商业广场项目

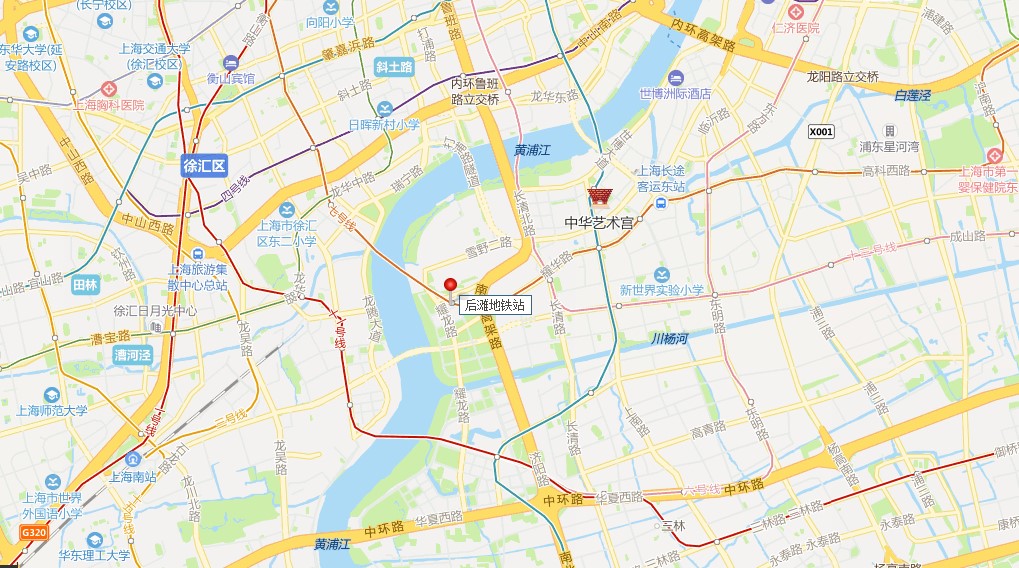

环通商业广场项目位于浦东世博园区的西南方,属于世博会影响区域和浦江两岸城市更新区域与拓展区域。区域远期规划属于滨江商业文化休闲综合区和滨江商务核心区。项目濒临黄浦江,朝向、景观俱佳;正对卢浦大桥下闸道,交通十分便利,建成后将是本区域的一个标志性建筑。

本项目地面以上包含一栋甲级5A 超高层写字楼、一栋凯宾斯基五星级酒店、一栋高档酒店式公寓楼以及含商业、餐饮、娱乐等多功能为一体的裙房。项目的总建筑面积为162 379 平米,包含地上106 817 平米,地下55 562 平米。其中最高的办公楼总共26 层120米 高;五星级酒店高度87米,含312 间客房;公寓楼一共33 层99米 高。

七号线后滩车站东西横贯地下室地下三层和地下二层的心脏地带,将整个项目分为南北两个区,同时又使得项目的所有功能紧紧围绕车站四周布局。以公共交通主导整个项目的设计,实现真正意义上的轨交上盖综合开发理念。该地块建成后将成为上海世博地区集商务、商业、旅游、购物、休闲、娱乐、停车、地铁交通于一体的城市综合体和魅力都市中心。

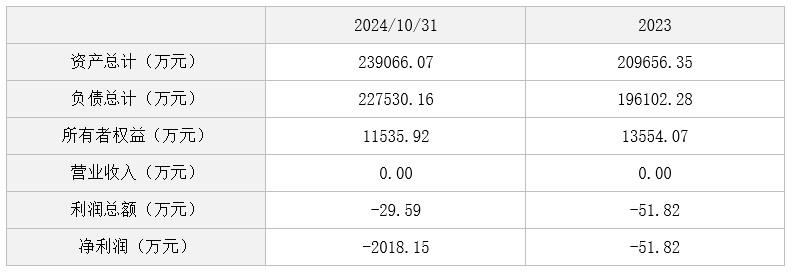

六、财务状况

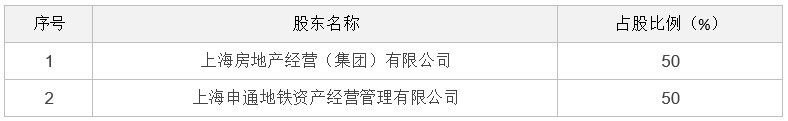

七、股权结构

八、重要信息披露

(一)其他披露内容

1、本项目挂牌价格由上海环通建设开发有限公司100%股权及转让方对标的企业人民币54126.35万元债权金额组成,合计挂牌价格171644.417382万元。其中:上海环通建设开发有限公司100%股权对应转让底价为人民币117518.067382万元;上海申通地铁资产经营管理有限公司对标的企业的债权本金22500万元,债权利息4563.175万元,债权合计27063.175万元;上海房地产经营(集团)有限公司对标的企业的债权本金22500万元,债权利息4563.175万元,债权合计27063.175万元。如果本项目形成竞价,价格增值部分属于股权溢价,溢价部分由转让方按各自持股比例分配。

2、标的企业其他情况,详见公示附件:《项目其他信息披露》。

(二)重大债权债务事项

1、2021年8月,标的企业与上海浦东发展银行股份有限公司第一营业部和交通银行股份有限公司上海市分行签订了《轨道交通七号线浦江耀华站所在街坊(18-1街坊)综合开发项目(环通商业广场)人民币壹拾捌亿元固定资产银团贷款合同》,合同约定:提供总计本金金额不超过人民币180,000万元的中长期贷款额度,贷款期限自2021年8月26日至2036年8月15日。 截止评估基准日,银团贷款余额为1,103,080,950.54元。2024年6月1日至11月15日,银团贷款增加89,770,484.94元,银团贷款余额为:1,192,851,435.48元。

根据银团贷款合同项下银团确认:银团全体贷款人已知晓并一致同意标的企业股东方上海房地产经营(集团)有限公司、上海申通地铁资产经营管理有限公司在交易所联合公开挂牌转让各自持有的标的企业50%股权。根据银团贷款合同“15.2限制事项”条款,实际控制人发生变化的,应另行取得全体贷款人书面同意。

意向受让方成为受让方后,在取得交易所出具的产权交易凭证前,受让方应取得银团书面同意实控人发生变化的确认函,否则须提前归还银团的全部贷款。

2、2024年6月1日至10月31日,标的企业未新增股东及关联企业借款本金。根据标的企业与股东上海房地产经营(集团)有限公司及关联企业上海申江资产经营管理有限公司于2024年7月签订的《关于明确申江资产公司委托贷款利息回收相关事项的备忘录》,上海申江资产经营管理有限公司持有的对标的企业的原委托贷款项下尚未回收的全部利息,总额为人民币1,512,236.39元,转移至上海房地产经营(集团)有限公司。

截止2024年10月31日,标的企业共欠转让方借款本金及利息人民币计54126.35万元。本次产权交易涉及转让方的计息债权(借款本金人民币45000万元),自2024年11月1日起至联交所出具产权交易凭证之日期间产生的利息(简称“期间利息”,借款年利率为6.98%),受让方应在产权交易凭证出具之日起3个工作日内,将该期间利息支付至转让方指定账户。

3、2024年11月4日,标的企业因资金需要向股东提出人民币15,000,000.00元资金申请。挂牌期间,股东为了标的企业正常运营可能共同或单方通过银行给到标的企业人民币合计15,000,000.00元。如该笔新增借款发生,则受让方须承诺:保证标的企业在本次转让成功且在产权交易凭证出具之日后3个工作日内将该人民币15,000,000.00元及对应利息(计息期:自本金借款发生日至产权交易凭证出具之日,借款年利率为6.98%)一次性支付至该股东指定账号。

(三)提示提醒等内容

详见公示附件:《〈上海环通建设开发有限公司2022年度、2023年度及2024年1-5月财务报表审计报告〉之其他重要事项》、《〈上海房地产经营(集团)有限公司和上海申通地铁资产经营管理有限公司拟将持有的上海环通建设开发有限公司股权公开挂牌转让涉及的股东全部权益价值资产评估报告〉之特别事项说明》。

(四)管理层拟参与受让意向

| 交易方式: | 股权转让 |

| 控制权: | 全资或绝对控股 |

| 发展阶段: | 成熟期 |

| 转让/增资的股比: | 100.00% |

推荐项目